Forskel mellem bankfrekvens og basisfrekvens | Bankrente vs basiskurs

Nøgleforskel - Bankkurs vs basiskurs

Viden om bankrente og basisrente er vigtig for både låntagere og långivere for at forstå, hvordan disse satser påvirkes af forskellige økonomiske forhold og statslige politikker. Hovedforskellen mellem bankrenten og basisrenten er, at bankrenten er den sats, hvor centralbanken i landet låner penge til forretningsbanker, mens basisrenten er den kurs, hvor kommercielle banker udlåner midler til offentligheden i form af lån.

INDHOLD1. Oversigt og nøgleforskel

2. Hvad er bankfrekvens?

3. Hvad er basisfrekvens?

4. Sammenligning ved siden af hinanden - Bankkurs vs basisfrekvens

5. Sammenfatning

Hvad er bankfrekvensen

Bankrenten er også kaldet '

Diskonteringsrente ' og er den sats, hvor centralbanken yder midler til forretningsbankerne. De kommercielle banker har et minimumsreserves beløb til at opretholde, og når banken når dette minimale tærskelniveau, låner de fra centralbanken. Dette sker normalt i form af kortfristede lån. Fastsættelse af bankrenten sker normalt kvartalsvis for at kontrollere pengemængden i økonomien.

Fiskeripolitik

Dette er de offentlige politikker, der påvirker de makroøkonomiske forhold som f.eks. At kontrollere arbejdsløshed, inflation og valutakurser inden for en økonomi.

Pengepolitik

E. g. Hvis inflationen stiger i økonomien, og regeringen ønsker at styre den, kan en højere rentesats udbydes til offentligheden som et incitament til at spare mere. Som følge heraf vil pengemængden i økonomien reducere.

Hvad er basisfrekvensen

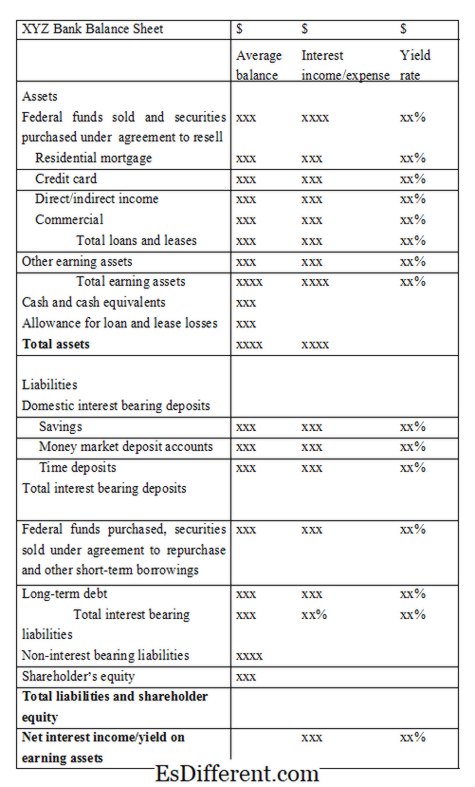

Basisrenten er den kurs, hvor kommercielle banker yder lån til offentligheden. Basisrenten bør ikke være under bankrenten. Banker opererer som mellemmand, accepterer indskud fra sparere og udlånsfonde til låntagere. Deres overskud stammer fra spændet mellem den sats, de betaler for midler og den rente, de modtager fra låntagere og registreres som '

Netto rentemargin ' (NIM). Faktorer der påvirker basisfrekvensen

Økonomiske betingelser

Økonomiske forhold i et land er udsat for ændringer over tid med gunstige og ugunstige skridt.I en økonomisk recession (reduktion i den økonomiske aktivitet i et land), hvor forbrugernes tillid er lav, vil kommercielle banker tilbyde lån til en lavere sats med det formål at øge forbrugernes udgifter. Når økonomien begynder at genvinde og kunderne er involveret i flere udgifter, vil bankerne begynde at øge renten gradvist.

Afkastkurvens karakter

Banker forsøger løbende at øge deres nettoindkomst. Forholdet mellem kortsigtede og lange renter er en vigtig faktor, der skal overvejes af banker, da de kan tjene højere overskud, hvis de korte renter er lavere end de gennemsnitlige lange renter. Dette forhold er afbildet i en 'yield curve', som er en grafisk repræsentation af fast rente sikkerhed tegnet over længden af tid.

Kunder

Banker overvejer også faktorer, der er specifikke for de kunder, for hvem de yder lån; Den rente, som bankerne udlåner til individuelle kunder, kan også variere baseret på kundernes kreditværdighed. Hvis den respektive kunde har en høj kreditværdighed og et langsigtet forhold til banken, vil sådanne kunder sandsynligvis modtage lån til en gunstig sats i forhold til mindre kreditværdige kunder.

Figur_1: Forskel mellem bankfrekvens og basisfrekvens

Hvad er forskellen mellem bankfrekvens og basisfrekvens?

- diff Artikel Mellem før tabel ->

Bankkurs vs basiskurs

Bankkursen er den kurs, hvor regeringen låner midler til kommercielle banker. |

|

| Basisrenten er den kurs, hvor kommercielle banker udlåner midler til offentligheden. | Rate Specifikation |

| Prisen, der tilbydes, kan ændres fra en kommerciel bank til en anden. | |

| Udbudt pris kan ændres fra en kunde til en anden. | Sammendrag - Bankkurs vs Basisklassifikation |

Som konklusion ligger hovedforskellen mellem bankrente og basiskurs på det finansielle institut, der beslutter og tilbyder den nævnte kurs. Bankkursen afgøres af centralbanken i en økonomi for at kontrollere pengemængden. Basisrenten er den kurs, hvor kommercielle banker udlåner midler til offentligheden, og dette er stærkt afhængig af rådende markedsforhold.

Reference:

"Bankkurs. ”

Investopedia. N. p., 21 aug. 2015. Web. 05 Feb. 2017. Fontinelle, Amy. "Finanspolitik. ”

Investopedia. N. p., 30. december 2015. Web. 05 Feb. 2017. "Hvordan en recession kan påvirke personlige lånesatser. "

Hvordan en recession kan påvirke personlige lånesatser - finansielt websted. N. p., n. d. Web. 05 Feb. 2017. Fuhrmann, CFA Ryan C. "Hvordan banker fastsætter rentesatser på dine lån. ”

Investopedia. N. p., 22. juni 2016. Web. 06 Feb. 2017. DePersio, Greg. "Hvorfor låner kommercielle banker fra Federal Reserve? ”

Investopedia. N. p., 28. juli 2015. Web. 06 Feb. 2017.